Mielőtt bármilyen befektetésbe belevágnánk fontos, hogy tisztán lássunk pénzügyi szituációnkkal kapcsolatban. Ez azt jelenti, hogy bevételeink mellett pontosan kell tudnunk milyen kiadásokkal rendelkezünk. Ha ezzel már tisztában vagyunk akkor tudjuk meghatározni, hogy mennyi pénzt tudunk megtakarítani. Ezekhez találsz segítséget az előző blogcikkemben (Miért kell mindenképpen ismerned az 50-30-20-as szabályt).

Ebben a blogcikkemben összegyűjtöttem 8 tippet, amik az én segítségemre is voltak, amikor elindultam a befektetések útján. Remélem neked is hasznosak lesznek és ezáltal eredményes leszel a tőzsdén.

1. tipp: befektetési ismeretek felépítése

Első lépésként elengedhetetlen, hogy tájékozódjunk, vagyis befektetési ismereteket szerezzünk. Ez azért fontos, hogy elkerüljük az esetleges kezdeti hibákat. Ehhez segítséget és információkat találsz például a Tudástár rovatban, illetve a cikkeimben az Új vagyok részben. Továbbá szeretnék egy-két könyvet is ajánlani, melyekben hasznos információkat találsz az elinduláshoz, mind magyar, angol és német nyelven.

Robert T. Kiyosaki: Gazdag papa, szegény papa – Mit tanítanak a gazdag szülők gyermekeiknek a pénzről – amit a szegények és a középosztálybeliek nem tanítanak meg?

John C. Bogle: The Little Book of Common Sense Investing: The Only Way to Guarantee Your Fair Share of Stock Market Returns

Thomas Kehl: Das einzige Buch, das Du über Finanzen lesen solltest: Der entspannte Weg zum Vermögen

2. tipp: felesleges fogyasztási hitelek visszafizetése

Ahhoz, hogy a pénzügyi terveinknek megfelelően tudjunk befektetni, nem szabad, hogy még fennálló pénzügyi tartozásokra „pazaroljuk” a pénzünket. Tehát a fogyasztási hiteleinket minél előbb vissza kell fizetnünk. Itt gondolok olyan hitelekre, amiket például új TV, telefon, hűtő, márkás cipő vagy épp nyaralásunk kifizetésére vettünk fel.

3. tipp: biztonsági tartalék felépítése

Erre azért van szükségünk, hogy ebből a tartalékból fedezni tudjuk a váratlanul fellépő pénzügyi kiadásokat, mint például ha a mosógép elromlik és cserére szorul vagy az autónk váratlan javítására kell pénzt áldoznunk. Amennyiben rendelkezünk ilyen biztonsági tartalékkal, úgy az ilyen jellegű kiadásokat hitel felvétele nélkül is ki tudjuk fizetni. Tehát visszautalva a 2. tippre, ha rendelkezünk biztonsági tartalékkal, nincs szükségünk fogyasztási, szabad felhasználású hitelre, mivel a biztonsági tartalékunkból gond nélkül ki tudjuk fizetni ezen váratlan kiadásokat. A biztonsági tartalék konkrét nagysága nagyban függ az aktuális élethelyzetünktől. Gondolok arra, hogy egy egyedülálló személynek nincs szüksége olyan nagy tartalékra, mint egy családosnak. Általánosságban, amit én ajánlanék az 3-6 havi nettó jövedelem, mint pénzügyi tartalék. Ezt az összeget célszerű egy olyan megtakarítási számlán elhelyezni, ami napi szinten kamatozik és bármikor hozzáférhetünk.

4. tipp: pénzügyi szituációnk pontos ismerete

Pénzügyi szituációnk ismerete nemcsak a biztonsági tartalékunk meghatározásában játszik fontos szerepet, hanem a havi költségvetésünk meghatározásában is. Tisztába kell kerülnünk azzal, hogy mire és mennyit adunk ki havi szinten. Amennyiben ezt nyomom követjük, úgy meg tudjuk pontosan határozni, hogy mennyi pénz áll a rendelkezésünk, hogy befektessük. Annak meghatározására, hogy pontosan mekkora is ez az összeg, segítségedre lehet az 50-30-20-as szabály.

5. tipp: diverzifikáció, rizikó megosztása

Miután meghatároztuk, hogy mekkora összeg áll a rendelkezésünkre a befektetéshez, elkezdhetjük kialakítani a portfóliónkat. Ennek a kialakításában fontos szerepet játszik a diverzifikáció, azaz a rizikó megosztása. Más szóval ne tegyünk fel mindent egy lapra, hanem fektessünk minél több befektetési eszközbe (ilyenek például: nemesfémek, bitcoin, ETF, REIT, P2P vagy alternatív eszközök).

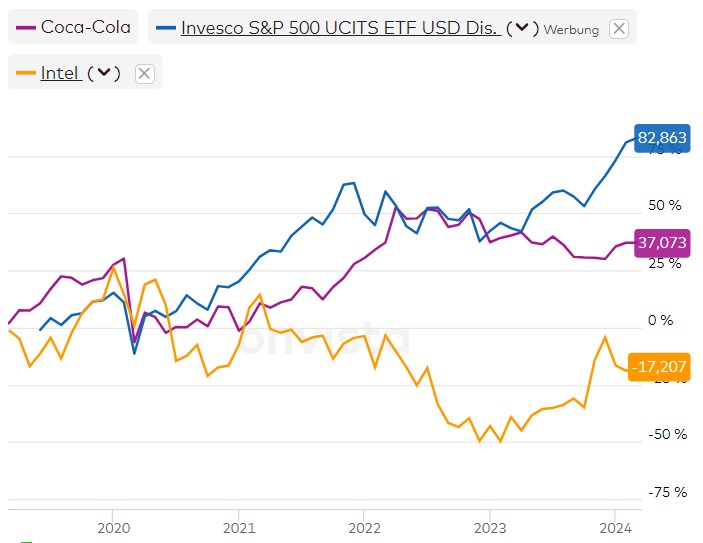

Az alábbi grafikonon jól látható, hogy a diverzifikáció hosszú távon kifizetődő. Három értékpapírt hasonlítottam össze. Egyrészről a Coca-Cola és az Intel cég részvényeit az Invesco S&P 500 ETF-vel. Jól látható, hogy a mekkora az eltérés a három értékpapír utóbbi 5 éves teljesítményében. Azaz, ha mondjuk a teljes pénzemet Intel részvénybe fektettem volna, akkor 5 év elteltével is mínuszban lennék (17%). Ugyanebben az időszakban a Coca-Cola esetében jóval jobb teljesítményt érhettem volna el (37%), de sokkal magasabb kockázat mellett, mint egy ETF esetében. Hiszen a Coca-Cola esetében csak egy cégbe fektetek pénzt, ezért ebben az esetben magasabb lesz a befektetésem kockázata (itt gondolok például: vállalati kockázatra, szektor kockázatra, országspecifikus kockázatra és piaci kockázatra is). Míg a kékkel jelölt ETF esetében, 500 vállalatba fektetek pénzt, így a befektetésem kockázata 500 vállalatra oszlik meg. Így, ha ebben ez ETF-ben egy vállalat, nem jól teljesít (mondjuk, mint az Intel), sokkal kisebb hatása lesz annak az ETF összteljesítményére (82%).

Forrás: www.onvista.de

6. tipp: hosszú távú befektetési időhorizont kialakítása

Befektetésünk esetében fontos az, hogy hosszú távon gondolkodjunk. Miért is releváns ez? Mert minél hosszabb egy befeketítési időtáv, annál jobban tud érvényesülni a kamatos kamat effektus (részletekért lást a cikkemet a kamatos kamatról). Ennek hatását nem érdemes alábecsülni, hanem célszerű inkább hasznunkra fordítani. Fontos, hogy minél korábban kezdjünk el pénzt befektetni, és legyünk mindenképpen türelmesek. Ne bontsuk fel a befektetési stratégiánkat időközönként.

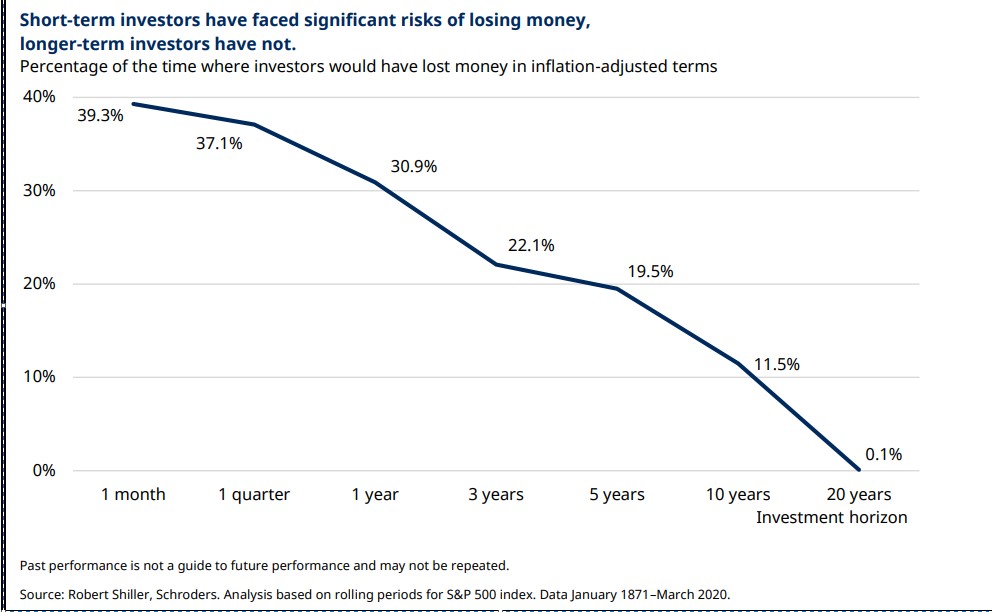

A hosszú távon való gondolkodást szeretném a következő grafikonon jobban szemléltetni. Az elemzés alapjául az S&P 500 index szolgált, méghozzá az 1871-2020 időszakban. A grafikon jól szemlélteti, hogy rövid távú befektetőknek, jóval nagyobb az esélyük arra, hogy veszteséget szenvednek el, mint a hosszú távú befektetőknek. Tehát ha például csak 1 hónapig fektettük be a pénzünket (1 month), akkor 39,3%-os valószínűséggel realizálhattunk veszteséget a vizsgált időszakban. Minél hosszabb távon fektetünk be pénzt, annál inkább lecsökkent a kockázata annak, hogy veszteséggel szálljunk ki a befektetési időszak végén. Mondjuk 10 éves befektetési időhorizonton az esélye annak, hogy a befektetésünk veszteséges lett volna lecsökkent 11,5%-ra, azaz az ¼-re az egy hónaphoz képest.

De ami még ennél is megdöbbentőbb az az, hogy 20 éves távlatban ennek az esélye már csak 0,1 %! Tehát a hosszú távú befektetés kifizetődik.

7. tipp: alkossunk saját véleményt egy befektetési lehetőségről

Kerüljük el a komolytalan ajánlatokat különböző pénzügyi termékek vételére, helyette informálódjunk magunk egy befektetési lehetőségről. Hagyatkozzunk a saját ismereteinkre. Ne dőljünk be különböző hype-oknak és ne üljünk fel aktuális trendekre, amik a közösségi médiákban vagy TV-ben reklámoznak.

8. tipp: vágjunk bele, ne halogassuk

Miután befektetési tudásunkat felépítettük, kezdjük bele a befektetésbe, ne halogassuk. Akár már kisebb összeggel is (1 eurótól) megtehetjük első befektetésünket, és az idő előrehaladtával megemelhetjük a befektetési összeget. Tudásunk és ismereteink bővülésével kialakíthatjuk saját portfóliónkat.